Droht Gefahr bei den Zinsen?

Ist der Wendepunkt längst überschritten?

Die Aktienmärkte werden von neuen Zinsängsten belastet. Die europäische Zentralbank EZB hat ihren Leitzinssatz erneut - auf nun 2,5% - angehoben. Die Rentenmärkte hatten bereits im Vorfeld dieser Entscheidung nachgegeben. Eine gefährliche Entwicklung?

In den letzten Tagen sind die Rentenmärkte weiter unter Druck geraten. Wichtige technische Marken wurden bei den Rentenfutures nach unten gebrochen. Parallel dazu sind die Renditen kräftig angestiegen. Rentenfonds gelten weiter als sichere Häfen und es fließt ungebrochen Liquidität in Anleihen. Eine riskante Sache! Während die geringe nominale Verzinsung in den letzten Jahren jeweils durch Kursgewinne "aufgepeppt" wurde, scheint dieser Trend vorbei zu sein. Lesen Sie zum Thema auch diesen Beitrag: "Erstaunliche Summen!" vom 26.02.2006.

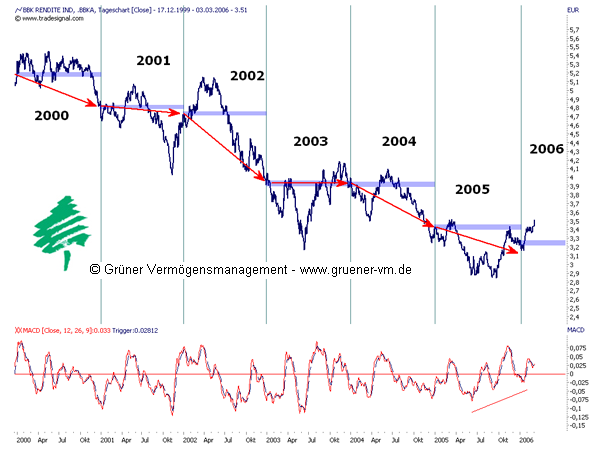

Zinsen fallen stetig weiter

Während die Investmentbanken seit Jahren kräftig steigende Zinsen am langen Ende prognostizierten, sind diese immer weiter gefallen. In den letzten Monaten hat dieser Trend gedreht. Das Tief von 2,84% im September war positiv divergent. Der MACD hat dieses Low nicht mehr bestätigt. Auffällig im Sinne eines Kontraindikators für 2006: Privatanleger sehen einen deutlich geringeren Zinsanstieg als die Investmentbanken!

Wichtige Marke erreicht!

Dem Bereich um 3,5% ist signifikant. Das Tief aus dem Frühjahr 2004 lag bei 3,51%. Das Hoch im März 2005 lag bei 3,52%. Am Freitag notierte die deutsche Umlaufrendite bei 3,51%. Fällt Ihnen etwas auf? Dieser Bereich hat eine hohe Signifikanz! Gelingt der Umlaufrendite ein dynamischer Ausbruch nach oben, kommen auf die Anleihemärkte stürmische Zeiten zu. Besitzer von Rentenfonds müssten sich auf Kursverluste einstellen. Ein Zustand, den es seit mehreren Jahren nicht mehr gab. Eine gewisse Sorglosigkeit hat sich breit gemacht. Es gilt die simple Regel: Während Aktienmärkte kurzfristig riskant, langfristig jedoch konservativ sind - sind Rentenmärkte kurzfristig defensiver, langfristig aber riskanter. Dies gilt heute umso mehr, da wir uns nahe an einem historischen Zinstief bewegen. Während viele Kommentatoren die katastrophale Haushaltslage und die hohe Neuverschuldung vieler Staaten beklagen, sind die Anleger weiter bereit, zu Minizinsen Kredite zu vergeben - die betreffenden Staatsanleihen zu kaufen. Hier liegt bereits die nächste Gefahr: Staatsanleihen sind nichts anderes als verbriefte Schulden von Staaten. Anleger leihen also ihr Geld dem Staat. Während es bei Banken üblich ist, für gestiegene Risiken höhere Zinssätze zu verlangen, steht dieser Zusammenhang bei Staatsanleihen offenbar auf dem Kopf. Trotz einer ständig steigenden Verschuldung bekommen Staaten immer günstigere Kredite. Sollte dieser Trend zu Ende gehen, entsteht ein weiteres Problem: Bereits heute sind die Zinslasten eine sehr große Haushaltsposition in fast allen Industrienationen. Was denken Sie, würde mit dem deutschen Staatshaushalt geschehen, wenn die langfristigen Zinsen deutlich ansteigen?

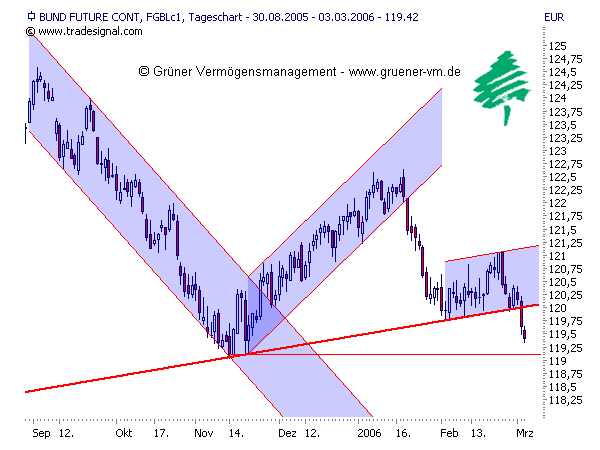

Technische Situation beim Bund-Future ist angeschlagen

Der Bund-Future hat seinen Aufwärtstrend signifikant gebrochen. Die Marke von 120 Punkten als horizontale Unterstützung konnte ebenfalls nicht gehalten werden. Nur ein schneller Wiedereintritt in den Aufwärtstrend kann die brisante Situation entschärfen.

Fazit

Die Zinsentwicklung - am langen Ende - der nächsten Wochen und Monate sollte aufmerksam beobachtet werden. Gelingt der Umlaufrendite ein signifikanter Ausbruch über die Marke von 3,55% / 3,60%, ist die Bodenbildung aus technischer Sicht abgeschlossen. Die Aktienmärkte sollte dies temporär belasten, Rentenfonds werden in Schwierigkeiten geraten.