Das unterschätzte Risiko!

Die Gefahren nehmen ständig zu...

Während sich alle Marktteilnehmer die Köpfe heiß diskutieren, welches Risiko denn nun die Aktienmärkte am meisten gefährden könnte, wird eine Entwicklung immer mehr in den Hintergrund gedrängt. Und genau hier liegen die größten Gefahren...

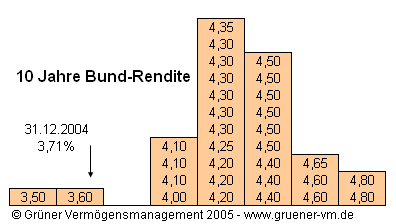

Prognosen weit daneben

Erinnern wir uns an den Jahresanfang: Wie bereits seit mehreren Jahren, prognostizierten fast alle Investmentbanken einen deutlichen Anstieg der Renditen. Die 10-jährige Bundesanleihe rentierte zu Jahresbeginn mit 3,71%. Ein deutlicher Anstieg war Konsens im Markt. Die Renditen fielen jedoch im Jahresverlauf bis 2,99% und drehten bis heute auf 3,52%. Dies ist immer noch tiefer, als die optimistischste Prognose lautete. Betrachtet man sich die Begründungen der "Zinsbullen", so wird der komplette Fehlschlag deutlich: Ein Zinsrückgang sollte ausgelöst werden durch einen Dollar-Einbruch und eine damit einhergehende Flucht in den Euro. Euro-Anleihen sollten aus Furcht vor einer weiteren Dollar-Schwäche gekauft werden. Ok. Der Euro ist aber von 1,36 USD auf 1,19 USD gefallen. Die Verwunderung und Verwirrung unter den Analysten ist groß.

Umlaufrendite 2000 bis 2005

Dieses Phänomen - einer ständigen Erwartung eines Zinsanstieges, der dann "nicht kommt" - ist nicht neu. In den letzten Jahren sind die Renditen ständig gefallen und trotzdem präsentierten die Investmentbanken Prognosen, in denen sie von einem deutlichen Zinsanstieg ausgingen. Doch in den letzten Wochen beobachte ich eine interessante Entwicklung... Immer mehr Analysten kippen um - man hört teilweise schon den Spruch von "einer neuen Zeit". Viele Marktteilnehmer können sich die historischen Tiefststände bei den Renditen nicht mehr erklären und beginnen "kopflos" zu agieren. Selbst prominente Zinsexperten wie Bill Gross sind "umgefallen". Gross verkündete fast exakt am Zinstief in den USA, dass die zehnjährigen US-Anleihen nun deutlich fallen werden. Genau in diesem Augenblick erfolgte eine mittelfristige Wende. In der gestrigen Ausgabe des Handelsblattes kommen einige Fondsmanager zu Wort, die ein schnelles Ende des jüngsten Zinsanstieges erwarten. Es wird einhellig verkündet, dass die langfristigen Anleihen in den nächsten zwölf Monaten nicht deutlich anziehen werden. Noch am Jahresanfang - als die Renditen deutlich höher notierten - hörte sich das gegenteilig an. Das Sentiment ist mittlerweile eindeutig umgeschlagen: Ein deutlicher Zinsanstieg wird nun als unwahrscheinlich angesehen und in Kommentaren eher "verniedlicht". Man muss diese Entwicklung aufmerksam beobachten.

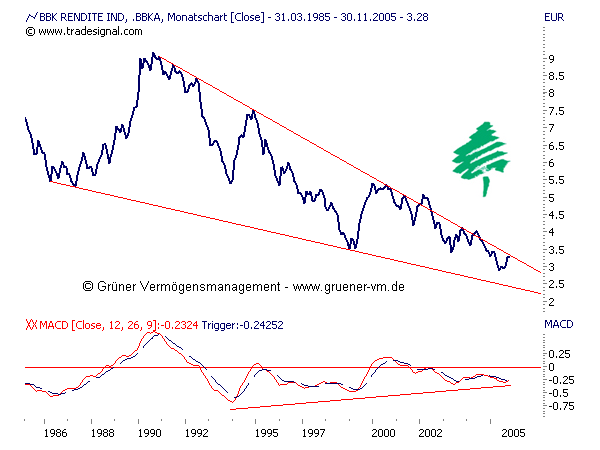

Umlaufrendite seit 1985

Betrachtet man sich die Entwicklung der deutschen Umlaufrendite in den letzten 20 Jahren, so fällt - neben dem deutlichen Rückgang - ein Bullkeil auf. Kurios ist auch die Entwicklung des MACD, der seit nunmehr 10 Jahren positiv divergent verläuft. Die Spitze des Bullkeils verläuft noch tiefer - selbst Renditen im Bereich von 2% wären technisch "abgesichert". Ein dynamischer Ausbruch nach oben, würde jedoch ein langfristig deutlich höheres Zinsniveau bedeuten.

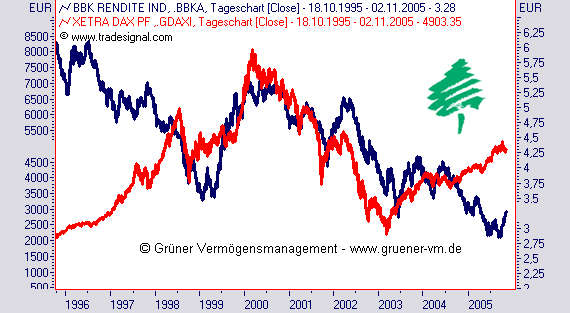

Umlaufrendite vs. DAX

Seit 1998 steht die Welt auf dem Kopf. Es scheint fast so, als hätten die massiven, damaligen Liquiditätsspritzen der Notenbanken "mehr Geld als nötig" in den Wirtschaftskreislauf gepumpt. Die Exzesse der Folgejahre inklusive Börsenboom und Börsenkrise sind Ihnen sicher noch in "bester" Erinnerung. Die "Normalität" ist jedoch in den letzten Monaten wieder eingekehrt. Steigende Zinsen sind immer schädlich für die Wirtschaft. Sie verteuern Kredite und machen kreditfinanzierte Projekte evtl. nicht mehr profitabel. Das Wirtschaftswachstum schwächt sich tendenziell ab. Die Aktienmärkte freuen sich ebenfalls über tiefe Zinssätze, da die Konkurrenz der Rentenmärkte umso größer ist, je mehr man "sichere Zinsen" für sein Geld bekommt. Ich habe Ihnen den DAX einmal mit der deutschen Umlaufrendite in den letzten 10 Jahren verglichen: Es ist schön zu erkennen, dass der Zusammenhang "steigende Zinsen = schädlich für die Börse" und auch umgekehrt, im Zeitraum von 1998 bis 2004 auf dem Kopf stand. Seit Herbst 2004 findet nun eine "Normalisierung" statt. Der Dax steigt parallel mit der fallenden Umlaufrendite und umgekehrt. Besonders gefährlich ist diese "Anomalie" deshalb, da viele "Neu-Börsianer", die durch den Börsenboom ab Herbst 1998 angelockt wurden, nur diesen angeblichen Zusammenhang kennen, dass zwischen den Aktien- und Rentenmärkten das Geld immer hin und her fließt.

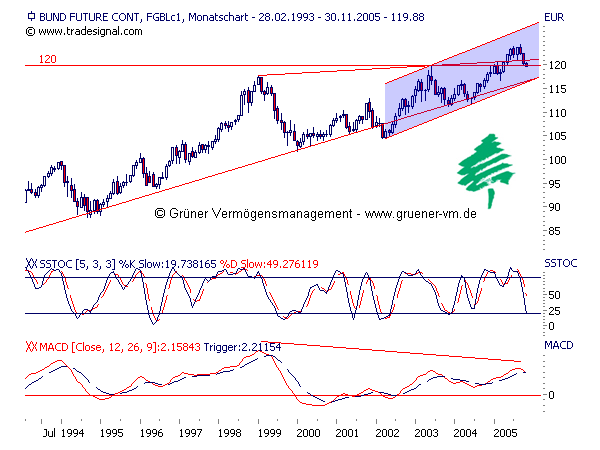

Bund-Future Wochenchart

Die aktuelle technische Situation ist widersprüchlich. Während der Bund-Future in allen Zeitebenen mittlerweile eindeutig überverkauft ist, so deutet der MACD auf eine sich ausweitende Abwärtsdynamik hin. Die Marke 120 hat hierbei eine entscheidende Bedeutung, da sich hier der letzte markante Hochpunkt aus dem Jahr 2003 - und damit eine wichtige Unterstützungszone - befindet.

Bund-Future Monatschart

Der Aufwärtstrend ist weiterhin vollständig intakt. Es hat sich über die letzten Jahre ein bearisher Keil gebildet, der in den letzten Monaten kurzfristig nach oben verlassen wurde. Das Abwärtspotential ist im Fall eines regelkonformen Ausbruchs nach unten beträchtlich.

Fundamentale Faktoren widersprüchlich

Es lassen sich beide Zins-Szenarien - ein skeptisches und auch optimistisches - hinreichend sachlich begründen. Während die weltweit verfügbare, hohe Liquidität, verbunden mit der Risikoscheu der Anleger, zu rekordtiefen Zinsen geführt haben, sehen die europäischen Staatshaushalte immer dramatischer aus: Die Bonität der Schuldner (der Staaten) wird immer schlechter, die Möglichkeiten zur Kreditaufnahme bei den Bürgern (den Anleihen), wurden jedoch immer günstiger. Eine groteske Situation, die gepaart mit der zunehmenden Sorglosigkeit der Anleger eher für einen deutlichen Anstieg der Renditen spricht. Es gibt jedoch auch positive Effekte, die ein weiteres Verharren der Zinssätze auf tiefem Niveau erwarten lassen. Die jüngsten Inflationsbefürchtungen in Folge der Hurrikane in den USA und der rasant gestiegenen Ölpreise sind sicher übertrieben. Die Kernraten steigen nur sehr moderat. Die maßgeblichen - und weitläufig unterschätzten - Faktoren sind die Globalisierungseffekte und die dramatisch ansteigende Produktivität, durch eine zunehmende Technisierung der Produktionsabläufe. Gewinnsteigerungen der Unternehmen können daher auch ohne Preiserhöhungen ihrer Produkte erzielt werden. Die berüchtigte "Lohn-Preis-Spirale" kommt daher bisher nicht in Gang. Es ist aus heutiger Sicht schwer zu sagen, welches der beiden Szenarien sich durchsetzen wird. Auf weiterhin extrem niedrige Zinssätze im Euroraum zu setzen, das erscheint mir jedoch sehr riskant zu sein. Ein Großteil des Weges - hin zu niedrigen Renditen - liegt sicher hinter uns.

Fazit

Die Sorglosigkeit im Bereich der langfristigen Zinssätze ist in den letzten Wochen erheblich gestiegen. Viele Analysten, Investmentbanken und große Fondsgesellschaften sind "umgefallen". Die ständige Erwartung steigender Zinssätze ist aus den Märkten entwichen. Die Aussagen zur angeblichen Rentenblase sind nahezu verschwunden. Den langfristigen Renditen fällt ein Anstieg damit leichter. Die Gefahren bei den Anleihen haben - trotz der vielen beruhigenden Kommentare - eher zugenommen.